この記事は特に次のような方に読んで頂きたい。

資産運用に関心はあるけど、よく分からない方・あまり手間をかけられない方

なんとなくラップ口座やウェルスナビなどのロボアドサービスで投資をお任せしまっている方

比較的手間をかけずにそこそこ無難な資産運用を行いたい方

先に結論を言っておきます。

上記のような方は「自分で低コストインデックスファンド」へ投資することがオススメします。

例えば、VT(バンガード・トータル・ワールド・ストックETF)へ投資しましょう。

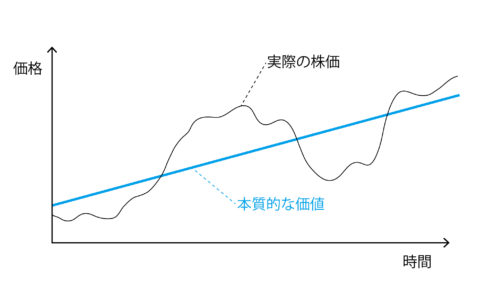

私たちは、誰にでもアクティブ投資を勧めているわけではありません。確かに、Presentvalueの運営者は個別銘柄への投資など、いわゆるアクティブ運用が大好きですし、アクティブ運用でいくらかの恩恵も受けてきてました。しかし、資産運用が趣味や仕事でない方にとって、アクティブ運用は大変ですしー頑張ったからと言って「マーケットを打ち負かして」追加的なリターンが得られるとも限らないからです。

自分で個別銘柄等を選ぶことができないからと言って、安易に「プロに全て任せればいい」とも思わない方がいいでしょう。ファンドラップやウェルスナビ(wealtnavi)などのロボアドサービスによる投資一任契約でお任せしてしまうのは、率直に言って悪手です。

これらのサービスはそれなりに無難な投資を行ってくれるかもしれません―しかし、コストを除いてはという重要な注意書きが付きます。コスト負担後のリターンを計算すると投資家には非常に不利になっています。

現状(2017年10月末)、一般に提供されている投資一任契約は、ETFや投資信託で資産運用するサービスとしては、自分でファンドに投資する場合に比べてかなりコストが高い―証券会社などの金融機関の立場から見ると、非常においしいビジネスになっています。

AIを使ったロボアドサービスなど今後低コスト化する可能性はありますし、実際そうなって欲しいとも思いますが…現時点ではまだまだ高いです(少なくとも他の人に進めようとはとても思えません…)。

では、どうするのが良いのか?

答えは非常にシンプルです―市場平均に連動することを意図した”インデックスファンド”への”低コスト”での投資です。

「マーケットを負かすことができないならば自分がマーケットになればよい」セス・クラークマン Margin of Safty

要約:ラップ口座やロボアドより自分で低コストインデックスファンドを買った方が良い

・ファンドラップなどの多くの投資一任サービスはどういうサービスなのでしょうか。

全てお任せでやってくれる楽なサービスですが、やっていることは投資信託やETF(上場されている投信信託のようなもの)を買って保有して、その割合を決められたルールに合わせたり、独自の見解を加味して調整しているだけです。コストを除けば概ね無難な投資をお任せでやってくれるでしょう。しかし、リターンに大きな影響を与えそうな部分はかなりシンプルで、ほとんど同じような資産運用は個人でも十分簡単にできそうです。

・個人もほとんど似たようなことができそうな資産運用に、どれぐらいのコストが発生するのでしょうか。

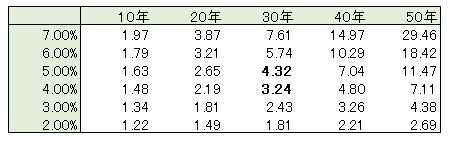

株式投資のリターンは、過去の歴史を見るとだいたい年5~8% といったところです。それに対してラップ口座やロボアドサービスは概ね年1~3%程度のコストがかかります。毎年5%のリターンで30年間運用した場合、資産はおよそ4.32倍になりますが、毎年4%だと3.24倍に留まってしまいます。低コストのETFや投資信託を自分で購入すれば、年0.2~0.3%程度のコストまで下げることも可能です。わずかなコストの違いに思えても、複利によってその差はどんどん大きくなっていきます(下図参照)。

複利の効果。年2~7%で10~50年運用した場合、資産は何倍になるか。

多くの投資一任サービスと、ほとんど同じ資産運用はかなり低コストで十分簡単にできます。そして僅かなコストの差も、長い目で見ると大きな差になります。やたら高い手数料を払うぐらいなら、ぜひ自分で低コスト投信への積み立てをやってみてください。

「投資一任サービスが微妙な理由」や、「低コストのインデックスファンド」についてより詳しく知りたい方は以下を読んでみてください。

目次

1.ファンドラップやロボアドのサービス

どういうサービスか分からなければ、そのコストについて評価することはできません。

まずファンドラップやロボアドバイザーのサービスについて簡単に見ていきます。

ファンドラップでは、投資一任契約という資産運用の全部をお任せてしまう契約を行い、任された側(証券会社等)はファンド(ETFや投資信託)を通じて、顧客から預かった資産を運用します。

投資を一任した証券会社が個別株式などを組み合わせるのではなく、既成の投資信託などに投資して運用していることが大半です。

そこでの投資信託などは、普通に個人で投資できるものも少なくないですし、ラップ口座専用の投資信託だからと言って優れているとも限りません。コスト体系は、成功報酬型を部分的に取り入れているものもありますが、基本的には預かり資産額の年何%というような形で確実に手数料がかかります(なお、成功報酬型が望ましいとも限りません…)

ウェルスナビ(wealth navi)などのロボアドバイザーサービスも、ファンドラップと基本的には同じです。

ロボアドバイザーサービス提供会社と投資一任契約を行い、ロボアドバイザー(プログラム)に投資をお任せしてしまうサービスです。

ロボアドバイザーが選んだ資産(こちらも基本的にETFや投資信託)で運用される点はファンドラップと同じです。当たり前ですが、ロボアドを使っていないものをロボアドサービスとは言わないぐらいです。

ただ傾向として、ロボアドサービスと名前の付いているものの方が、利用に必要な最低投資額が低く、手数料がラップ口座より安く、低コストのETFやインデクスを組み合わせるものが多いように感じます(この点は顧客にとって好ましい!)

どちらも、顧客毎に合った資産運用を、プロにお任せできるシステムと一応は言えるでしょう。

自動でリバランス(特定の投資対象の割合が計画と大きく異なった場合に計画値に調整すること)などもしてくれるので楽でもあるでしょう。

例えば、株式75%REIT25%が望ましいと思って最初に「株式75%・REIT25%」の割合で投資したとします。しばらくして株式が下落・REITが上昇した結果、「株式65%・REIT35%」になってしまいました。株式とREITの望ましい割合に変更がなければ、株式を売ってREITを買うことによって、「株式75%・REIT25%」に戻します。こういった行為をリバランスといいます。

リバランスを行うのは、年何回かの決まった時点で割合を戻したり、計画値から一定以上離れた場合に比率を戻すということが一般的です。頻繁にリバランスを行うとその分コストが発生する点にはご注意ください。現役世代の方などで給与等の収入から投資に回せる場合は、計画より低い割合になっている資産を追加購入するだけでリバランスすることができる場合があります(ノーセル・リバランス)。

ただし…

・顧客毎の望ましい資産運用に大きな差があるかはかなり怪しい

・プロが本当に誠実であるとも限らないし、誠実であったからと言って良いパフォーマンスを上げるとも限らない

・個人で似たような運用は、ラップ口座で任せるよりは少しは手間でも「低コスト」で可能

という点には注意して欲しいと思います。

顧客毎の望ましい資産運用に大きな差があるかは怪しい

実は大半の投資家の望ましい資産運用の中身にそれほど大きな差はありません。

大きな差があるとすれば現金や国債などの安全資産をどれぐらい持つかということですが、そもそも安全資産は、ファンドラップなどで運用するには特に不向きなものです。ファンドラップなどでは預かり資産額に応じて高いコストのかかるのが普通だからです。

安全資産への投資から得られる利回りなどたかだか知れており、手数料で利回りのほとんど消えてしまうかもしくは手数料の方が高くなってしまいます。

そして、ポートフォリオのうち安全資産でない方の部分―リスク資産の中身については、大半の投資家の望ましいポートフォリオは基本的にほとんど同じです。

プロが本当に誠実であるとも限らないし、誠実であったからと言って良いパフォーマンスを上げるとも限らない

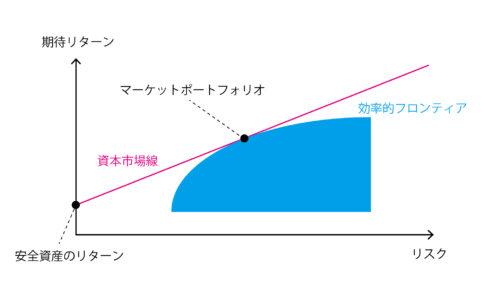

投資を任せる相手を疑ってもきりがないですが、基本的に彼らの収益は投資家の費用であり、そこに利害の対立があるのは紛れもない事実です。また、プロが頑張ったからと言って市場平均は簡単に上回ることができるものでもありません。プロ自身が市場平均を構成しているメインプレイヤーであり、投資というものは市場平均に対しては基本的にゼロサムゲームだからです。

2.ファンドラップやロボアドのコストとリターン

筆者たちが、投資の知識を持ち、リターン(あるいはコストの低下)のために手間を惜しまないという点を割引く必要はあるでしょうが…

インデックスファンドや似たようなETFへの投資サービスと考えれば、現状ファンドラップやロボアドサービスのコストは高いと言わざるを得ません。

ファンドラップなどの投資一任契約のコストは、運用管理者に払う費用と、投資対象となる投資信託に支払う費用に大きく分けられるますが、これは二重に払っているような構造になっています。

①運用者管理者には、投資一任契約運用サービスに対する費用「投資顧問料」や、取引等の「管理手数料」をなど払う。(※細かい名前は異なりますし、2つに別れていない場合もあります)

②投資信託やETFには、ファンドラップから運用を任せる対価として「信託報酬」などを払う。

現時点で、大手証券会社が提供しているファンドラップサービスの費用を見ると、金額やコースによっても変わりますが(申込最低金額であれば)

概ね①が1.5%程度、②が1%程度で、合計すると年間2.5%前後(2~3%)と非常に高いコストです。

例えば国内最大手の証券会社では次のようになっています。

野村ファンドラップのリスクと料金

本サービスの料金は、投資一任受任料とファンドラップ手数料の合計額となります。投資一任受任料は固定報酬制と実績報酬併用制があり、固定報酬制では最大で運用資産の0.4104%(税込み・年率)、実績報酬併用制では最大で運用資産の0.2052%(税込み・年率)+運用益の積み上げ額の10.8%(税込み)となります。ファンドラップ手数料は最大で運用資産の1.296%(税込み・年率)となります。このほかに投資信託では運用管理費用(信託報酬) (最大で信託財産の1.35%±0.70%(概算)(税込み・年率))、信託財産留保額(最大で信託財産の0.5%)、その他費用をご負担いただきます。その他費用は運用状況等により変動するため、事前に上限額等を示すことができません。また、投資一任契約に基づく投資信託への投資は、投資信託の基準価額等が変動しますので損失が生じるおそれがあります。詳しくは、お客様向け資料、契約締結前交付書面及び目論見書をよくお読みください。

野村ファンドラップ リスクと料金 出典:野村証券(http://www.nomura.co.jp/retail/fundwrap/merits.html)

※赤字;当サイトによる強調

他の大手証券会社のファンドラップ口座も概ね似たようなものです。

大和証券http://www.daiwa.jp/products/fund_wrap/memo.html#anc-03

みずほ証券https://www.mizuho-sc.com/product/wrap/first_step.html

ネット証券会社であれば上記に比べればまだかなり安いです(コスト分、営業マンのいる証券会社であれば直接的なサポートは受けやすいでしょう)が、それでも年1%程度はかかってしまいます

ラップ口座が提供している資産運用サービスの重要な部分はそれほど難しいことではないものの、

手間を省けるという利点があるので、多少はコストがかかっても、どうしても手間を省きたいという方は(現状であれば)楽ラップなどがまだマシでしょう。

代表的なロボアドサービスであるウェルスナビでは、年1%(年3000万円まで)の手数料と投資対象であるETFに支払う費用(年間0.11~0.14%)があります。

他の主要なロボアドサービスも水準は大きく変わりません。

楽ラップはインデックスファンドで運用を行い、ウェルスナビはETFで運用を行うという違いはあるものの、両者とも低コストのファンドで運用するという点は評価できます。

どちらもその投資対象ついては、ネットで簡単に知ることができますし、実際に投資できるものも多いので参考にするのも良いでしょう。

楽ラップ(https://wrap.rakuten-sec.co.jp/)

ウェルスナビ(https://www.wealthnavi.com/)「資産運用アルゴリズム(white Paper)」

また投資一任契約では自動でリバランスするサービスが付属してますが、継続的に投資資金を増やすことを前提とするとコスト的に有利に働くとは限りません。

(追加資金で計画より比率が低くなったものに追加投資するノーセル・リバランスの方が余計な費用がかからくて済みます)

コストについては見てきましたが、これらの運用の期待リターンはどの程度でしょうか?

ウェルスナビの資料の例から見てみます(ウェルスナビは基本的にドル建てで考えており、米国債券ETFでも2%程度の期待リターンがあるようです)

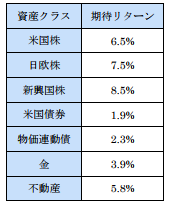

各資産クラスの期待リターン(2016 年 10 月時点、ETF の経費率控除後)

出典:WealthNavi_WhitePaper

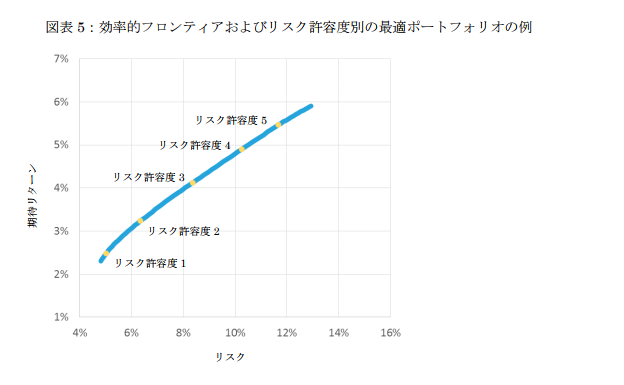

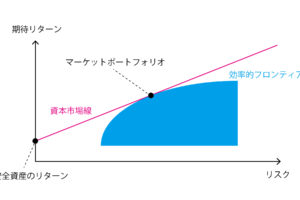

効率的フロンティアおよびリスク許容度別の最適ポートフォリオの例

出典:WealthNavi_WhitePaper

あくまで例なので参考ですが、ウェルスナビで比較的リスクを取る(リスク許容度が高い方を選択する)と5~6%程度、リスクを取らないなら2%半ばぐらいのようです。この期待リターンで、投資ファンド選んで自動で管理してくれるサービスに手数料1%(一定額以上は0.5%)というのは、高いように思えます。特に低いリスク許容度に設定して、債券などの比較的低リスクな資産を組み込んだ場合、リターンに対するコストは非常に重くなります。

これはウェルスナビだけでなく投資一任契約に基づく資産運用サービスに共通する問題で、リスク回避的であるなら投資額(預ける額)を減らして、低リスク運用の部分は自分で国債や銀行預金で運用した方がずっと良いでしょう。預かった資産額に何%というか形で手数料を取られるのが基本なので、預かる資産をなるべく多くしたいという相手のインセンティブには注意してください(低リスク運用コースの方が多少手数料が低くなっているケースもあるがそれでもなお高いことがほとんどです)。

外国債は日本国債より利回りが良いと言われるかもしれないが―

債券のリターンは期待インフレ率とリスクでほぼ決まるわけで、利回りが高いということは期待インフレ率が高い(長期的にみると通貨安になりやすい)かデフォルトリスクが高いというだけの話であることも多い。リスクに加えて為替等のコストまで考えれば、個人投資家にとっては低コストで買える国内債券より十分魅力的とはとても思えない。貴方が、為替について強味をもっていたり、「円」という通貨や「日本国債」についてマーケットより悲観的でない限りは、外国債券を強く保有する必要はないように思える。

3.自分で低コストのインデックスファンドやETFを使った方が安く済むし融通が利く

ファンド・ラップやロボアドが行う投資一任契約に基づく資産運用サービスはコスト構造を除けば投資内容にそれほど大きな差はなさそうです。

同じような資産運用は、自分で投資信託がETFを購入することで、低コストでできます。直接海外ETFを購入することが難しければ、似たような低コストのインデックスファンドに積み立て投資すればいいのです。またファンドラップやロボアドサービスは、NISAやiDeCoなどの制度的な恩恵を基本的に受けられないので、その点を考えても自分でやった方が良いでしょう。

投資に時間も手間も比較的かけたくないふつうの投資家には、世界の株式に分散できるようファンドを選んで、残りは預金や個人向け国債で運用することを推奨します。

リスクを減らしたければ、株式などの比率を減らして国債や預金増やす方が分かりやすい上に、効果的なことの方が多いからです。

ファンドを組み合わせるのが面倒であれば、低コストにも関わらず、たった一つで世界中の株式に分散投資できる「バンガード・トータル・ワールド・ストックETF(VT)」などがオススメです。

海外ETFが敷居が高い(ETFは年間のコストが低いが購入手数料があるので少額だと向かない・自動積み立てができないのが嫌、VTは配当が余計)というのであれば、

海外株式「<購入・換金手数料なし>ニッセイ外国株式インデックスファンド」https://www.nam.co.jp/fundinfo/ngkif/main.html

国内株式「<購入・換金手数料なし>ニッセイTOPIXインデックスファンド」https://www.nam.co.jp/fundinfo/ntif/main.html

などで投資すればいいでしょう。マーケット規模に合わせるならば比率は1:9ぐらいです。ネット証券で購入手数料無しで積み立て投資できるのでそれほど手間もかかわりません。

VTのコストに加えて楽天投信投資顧問のコストもかかるが、それでも信託報酬は両方合わせて0.24%と最低水準になっているので、こちらで積み立て投資する手もあります(積み立てNISAも使える!)

私たちは、国内外の株式と日本国債および銀行預金で十分無難な資産運用ができると考えてますが、海外債券やREITなどの資産も一括で保有したいのであれば、

「iFree 8資産バランス」http://www.daiwa-am.co.jp/funds/detail/detail_tokushoku.php?code=3319

「eMAXIS Slim バランス(8資産均等型)」https://emaxis.muam.jp/fund/252760.html

などがあります。投資一任契約での債券は、コスト的に厳しくなる可能性があることには触れましたが、これらは比較的低コスト(0.23~0.24%)で幅広い資産に投資することができます。

他に無難そうな低コストファンドについては、下記のサイトが参考になります。

「投信ブロガーが選ぶ! Fund of the Year 2016」(http://www.fundoftheyear.jp/2017/)

まとめ

・ファンドラップやロボアドなどの投資一任サービスはコストが高い

・どうしても手間をかけたくない場合は比較的低コストな投資一任サービスを使おう

・リスクを減らしたい場合は、低リスクコースを選ぶより投資額を減らした方が効果的

・世界中の株式に投資するインデックスファンドやバランスファンドと積み立て投資を使えば、かなり低コストで似たような運用ができる

・しかも、NISAやiDeCoなどで投資できるものもあるので制度的にもお得

コメントを残す