「全ての卵を一つの籠の中に入れてはいけない」

投資を少し勉強した方ならこの言葉を聞いたことがある方は多いと思います。

聞いたことのない方は是非覚えておいてください。

もし持っている卵をひとつの籠にいれて、その籠が破れてしまったら…

卵は全て台無しになってしまいます。

そうならないように、複数の籠に分けていれておこうー

複数の銘柄に、あるいは複数の資産クラス-株式、債券、不動産etc-に分散して投資しようというわけです。

一般的には分散投資が好ましいように思えます。

例えば、トヨタ自動車と日産自動車に投資しても、それぞれ固有の問題点による損失は抑えられますが、自動車産業全体に起こる問題からの損失はほとんど抑えられません。

一方で、投資で多額の富を作り上げた投資家の中には集中投資を勧める投資家もいます。

「全ての卵を一つの籠に入れよ。そして、その籠に注意を集中するのだ。」

ウォーレン・バフェットが株式投資で莫大な富を築いたのは集中投資です。

たった一つの銘柄に集中した投資というほど極端ではありませんが、ごく少数の銘柄を中心としたポートフォリオによるものでした。

自分自身は集中投資で富を気付いたバフェットですが、他人には代表的な分散投資であるインデックス投資も勧めています。

分散投資と集中投資はどちらが優れているのでしょうか?

あるいは、どのように使い分けて考えるのがよいのでしょうか?

そのために、まずは分散投資の効果と分散投資が効果を発揮する条件を見ていきましょう。

分散投資の効果

分散投資の効果を抽象的にまとめると、次の表現することができます。

期待リターンは加重平均になり、リスク(ボラティリティ)は加重平均以下になる。

厳密ではありませんが、もっと簡単に言うと

期待リターンをそれほど下げることなく、極端な結果を避けやすくなる効果があるのです。

単純な例で見てみましょう。

3つの投資候補となっている資産があります。区別するために資産をそれぞれA、B、Cと呼ぶことにしましょう。

それぞれ50%の確率で2倍(+100%)に、50%の確率で半分(-50%)になると予想されています。

そして、それぞれのリターンは独立しているとします(Aが倍になる時、他のBやCも倍になりやすいとかなりにくいという傾向がないということです)。

(1)A、B、Cのどれか1つだけに100%投資した場合

期待リターン:25%=100%*0.5-50%*0.5

50%で倍になるか半分になるかしかありません。

(2)2つに50%ずつ投資した場合

期待リターン:25%=100%*0.25+25%*0.5-50%*0.25

期待リターンは変わらずに、2倍や半分になる確率は25%に下がりました。

(3)3つに1/3ずつ投資した場合

期待リターン:25%=100%*0.125+50%*0.375+0%*0.375-50%*0.125

期待リターンは変わらずに、2倍や半分になる確率はさらに12.5%に下がりました。

この3の単純な例でわかるように、

どれか1つに投資した場合に比べて投資先の数を増やした方が、一般的には緩やかな結果が得られやすくなります。

一つの投資先で失敗しても他の投資先でカバーすることができるからです。

効果そのものはだんだんと減っていきますが、投資先の数を増やすほど効果はあります。

2倍(+100%)になるという結果が起こる確率が下がってしまうように、

一定以上のリターンが得られる確率を大きくしたいという場合には、分散投資は望ましくないかもしれません。素晴らしく良い結果とそして悲惨な程悪い結果が起こりやすいのは、分散投資よりも集中投資の方です。

分散投資のデメリットらしいデメリットはこれぐらいのものであり、理屈の上では山っ気が相当ある人達以外を除いては分散投資の方が望ましいでしょう。

多くの人にとっては、半分になってしまう確率が下がることによる恩恵の方が大きいと感じるでしょう。行動経済学でも、同じ金額であれば利益からの喜びより損失による痛みの方が大きいと言われています(プロスペクト理論)。

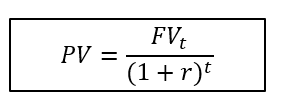

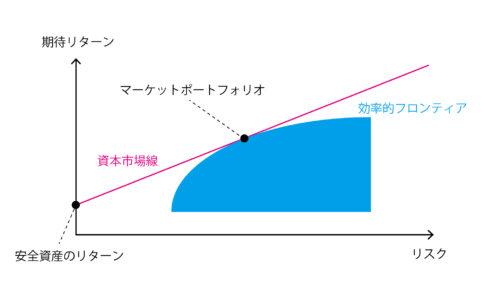

期待リターンから離れた結果が起こる程度を数量化したものに分散(variance)と呼ばれるものがあり、分散の正の平方根である標準偏差(SD:standard deviation)が、投資のリスクの指標としてよく使われています。

効果的な分散投資を行えれば、

期待リターンを犠牲にすることなく、極端な結果が起こる確率を下げることができたり、

(標準偏差という意味での)リスク当たりのリターンを高めることができたりします。

分散投資が機能する条件

分散投資が機能するには、個々の投資先のリターンに強い正の相関があってはいけません。

つまり、全ての投資先が同時に大きな利益や、大きな損失にはならないという条件です。

・最も強い正の相関(完全相関)があるケース

先ほどのABCの例で、A、B、Cのどれかが+100%になる時、他のA、B、Cも同時に+100%になるという条件に変われば、

ABCにどのように分散して投資しようとも

50%で倍になるか半分になり、1つだけに投資した場合と差がなくなってしまいます。

これでは分散の効果はまったくありません。

このような完全相関があるような場合は、分散投資が機能しない方の極端なケースで現実離れしています。

・最も強い負の相関(逆相関)のあるケース

逆にAが+100になる時Bは必ず-50%になり、Aが-50%になる時Bは必ず+100%になるとすれば、

AとBに同額だけ投資することによって、

確実に+25%のリターンを達成できる見事な分散投資になります。

もし25%未満のコストで借入できるのであれば、リターンを更に伸ばすことも可能でしょう。

非現実的ですが、コスト無しで元手の4倍の借入ができれば、元手に対して確実に100%のリターンを達成できることになります。

完全な逆相関あるケースは分散投資が機能する方での極端なケースで、やはりこちらも現実的ではありません。

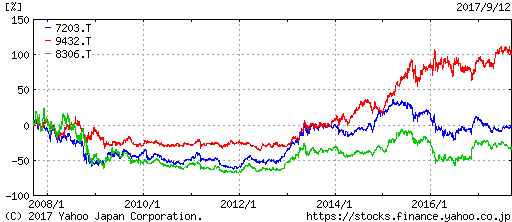

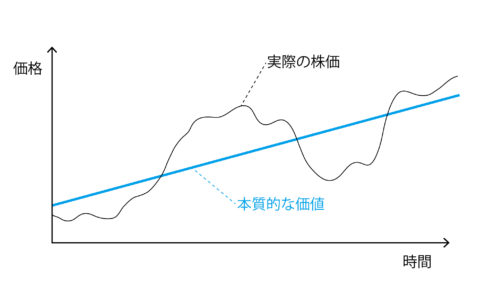

極端な例だけでなく、実際の株価の推移を少し見てみましょう。

ABCが全て自動車株式であれば、正の強い相関がある場合が多いでしょう。

例えば、下図はこの10年のトヨタ自動車、日産自動車、デンソーの株価推移で、かなり似た値動きになっています。

トヨタ自動車 日産自動車 デンソーの株価推移 出所:yahooファイナンス

次の図は、トヨタ自動車、NTT、MUFGの株価推移です。

似たような値動きをしている期間もありますが、上の自動車関連株に比べれば似ている動きは少ないです。

トヨタ自動車 NTT MUFGの株価推移 出所:yahooファイナンス

同じ株式というリスク資産―更に同じ日本株―であれば、ある程度の正の相関があるという場合が多いです。特に業種が似ていたり、重要な取引関係にあればより強い相関がある傾向にあります。

世界金融危機の時のように、株式市場全体が暴落した場合のダメージを抑えることを、

株式だけで行うのは簡単ではなさそうですが(この場合は、株式以外の資産を組み合わせることが考えられます)、

特定の企業、特定の産業の株価が暴落することによる資産全体へのダメージの緩和は、

株式の分散投資だけでもかなり有効に行うことができます。

株式だけへの投資をとっても、分散投資は有効な方法です。

集中投資で莫大な財を形成したウォーレン・バフェットでさえ、

市場平均以上の投資対象を選ぶ能力がないなら-インデックス投資を勧めています。

指数(市場平均)に連動することを目指して運用されるインデックスファンドへの投資。

指数自体が多くの企業の株式の投資になっているため、株式の中で分散投資の恩恵を受けることができる。また、投資の知識がなくても、ほったらかしておくだけで、平均的なリターンをが期待できる。

低コストのインデックス・ファンドの例

〇日本株式

ニッセイTOPIXインデックスファンド

〇先進国株式

ニッセイ外国株式インデックスファンド

eMAXIS Slim 先進国株式インデックス

〇米国株式

eMAXIS Slim 米国株式(S&P500)

〇世界の株式全体

eMAXIS Slim 全世界株式(オール・カントリー)

Vanguard Total World Stock ETF(VT)

※例示であり、投資を推奨するものではありません。

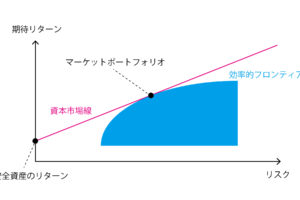

同程度の期待リターン、かつ、相関関係が弱い資産を組み合わせることで、一つに集中投資するより有利な投資を行うことが可能です。

ただし、分散投資には他にも注意点や現実的な限界がいくつかあります。こちらについて集中投資のメリットとは?成功した投資家が分散投資をしない理由を参照ください。

まとめ

・効果的な分散投資を行えば

期待リターンを犠牲にすることなく、極端な結果が起こる確率を下げることができる。

リターン/リスクを高めることができる。

・経済学的な理屈の上では、分散投資のデメリットはほとんどない。

・一般的には投資先の数を増やすほど、より分散の効果が得られる(限界的な効果は低減)。

・個々の投資先に強い正の相関があると、分散投資の効果は減ってしまう。

・負の相関がある資産を組み合わせれば、常に正のリターンが得られるような投資も夢ではない?

コメントを残す