フリーキャッシュフロー(FCF,free cash flow)とは、事業継続のための必要支出を控除した後のフリーなキャッシュフローのことです。

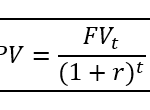

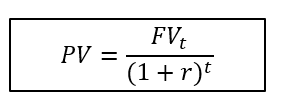

経営者はこの稼いできたキャッシュを債権者や投資家へ配分することことができます。FCFは企業価値評価(valuation)の主要なな方法であるDCF法(Discouted Cash Flow法)の計算で、分子として使われるなど非常に重要な用語です。

フリーキャッシュフローと言ってもいくつか種類があり、細かい定義や計算の仕方は様々です。企業価値評価や経営分析のために使われる用語なので、目的が異なったり、手順の簡便さなどから、定義や計算方法には違いがあるようです。

ここでは次の3つのフリーキャッシュフローについて解説していきます。

①FCFF(Free Cash Flow for the Firm):企業価値評価でよく使われるFCF

②簡易なFCF「営業CF+投資CF」:経営分析などでよく使われるFCF

③FCFE(Free Cash Flow for Equity):金融機関などの株主価値評価で使われるFCF

①FCFF(Free Cash Flow for the Firm)

最も一般的なフリーキャッシュフローはFCFF(Free Cash Flow for the Firm)です。

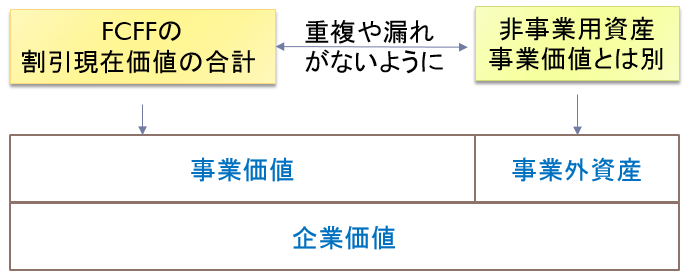

FCFFの割引現在価値の合計である事業価値を計算してから、その後必要があれば非事業用資産の価値を加減算していくエンタプライズDCF法で使われるフリーキャッシュフローです。

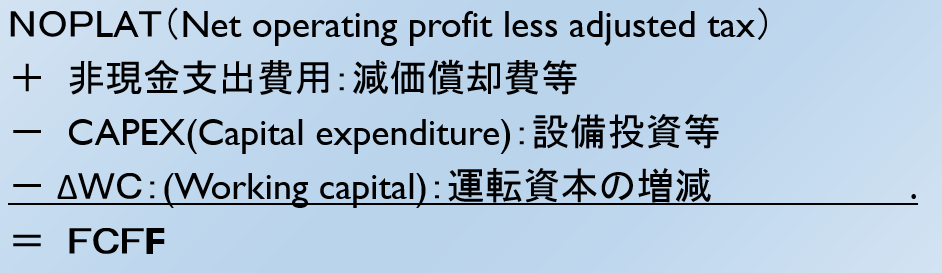

具体的な計算式は

「FCFF=税引後営業利益+非現金支出営業費用(減価償却費)-資本的支出-運転資本の増減」

あるいは

「FCFF=NOPLAT+Dep+CAPEX+ΔWC」と書かれることもあります。

Dep(Depreciation&amotizationの略)減価償却費

非現金支出費用は、キャッシュアウトを伴わない(現金主義会計と認識のタイミングが異なる)営業費用のことです。費用となっていてもキャッシュアウトの時期が異なるので足し戻す必要があります。注意点は、NOPLATの営業費用に含まれてない非現金支出費用を足してはならないということです。

主要なものは減価償却費であり、単に減価償却費としてもあまり問題がない場合も多いです。ストックオプション費用もありますが、ストックオプション付与のコストを反映させるため足し戻さないようです。

資本的支出(CAPEX,capital expenditure:キャペックス)は、事業用の有形固定資産や無形固定資産への純支出です。

FCFF算定上は、固定資産の取得にかかった支出から古い資産の処分によって得られた収入を控除した純支出となります。

主要な資本的支出は設備投資です。金融投資としての有価証券の取得などは含まれませんが、買収など事業投資のための有価証券の取得も資本的支出になります。事業活動とは関係のない固定資産への支出は基本的には含めず、非事業用資産として企業価値に反映させます。

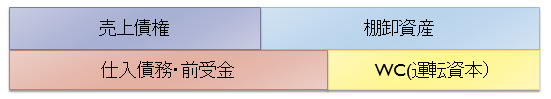

運転資本(WC,working capital)は、事業活動に必要な純流動資産のことで「運転資本=事業用流動資産-事業用流動負債」となります。

主なものは、売上債権、棚卸資産、仕入債務であり、簡易的に「売上債権+棚卸資産-仕入債務」とすることもあります。

事業用に必要な現金は含めますが、余剰現金は含めません(その線引きは難しいですが)。また事業用の流動負債には前受金もあり、事業によっては運転資本がマイナスになることもあります。

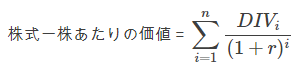

FCFFは事業に帰属するキャッシュフローなので、事業価値評価で割引計算の分子として用いる際、適用される割引率は事業のリスクと結びついたWACCになります。

②簡易なFCF:「営業CF+投資CF」

フリーキャッシュフローとしてFCFFと同じぐらいよく目にするのが、キャッシュフロー計算書に記載されている営業キャッシュフローと投資キャッシュフローを合わせたもの(「営業CF+投資CF」)です。

計算のしやすさもあり、経営分析の本や日経新聞の「純現金収支」はこの意味で使われていることが多いように思います。FCFFの非常に簡易なものとして捉えることもできますが、使われる頻度が多いこと定義がハッキリしていることや、価値評価に用いるには少しざっくりしすぎているので別の種類として扱っています。

本業からの現金収入を(大雑把に)示す営業CFの範囲内で堅実に投資が行なわれているのか、投資を行った後どぐらいのキャッシュフローが残っているのか、を見る際に使われます。

営業CF、投資CF、「営業CF+投資CF」のプラス・マイナスによって事業の状態をおおまかに判断することもあります。

「営業CF」がプラス「投資CF」がマイナス「営業CF+投資CF」がプラスであることが良好な経営状態と言われます。

「営業CF」は事業からの収入と関係しているので当然プラスであることが望ましいです。単年度ならともかく複数年続けてマイナスだと深刻な経営状況と言っていいでしょう。

「投資CF」は固定資産への投資と関係しており、マイナスであることが望ましいとされます。投資活動からも収入があること自体は悪くありませんが、通常は事業を維持・拡大していくための投資が必要になるので投資CFはマイナスとなることが望ましいとされます。

「営業CF+投資CF」もプラスであることが望ましいです。急成長期の企業や設備投資が大きくなる年などでは、営業CF以上に投資を行う場合もありますし、積極的な投資が悪い経営状態というわけではありません。ただし、投資したCFはいずれは営業CFで稼いでくる必要があるので、長期間に渡って「営業CF+投資CF」がマイナスになっている場合は注意が必要です。

・営業CFは、調整項目に特別損益が入っており、投資CF,財務CF以外のCFという側面がある。

・投資CFには、長期の金融資産の取得による支出・処分による収入が含まれており、事業上の投資との差が大きい場合がある。

・在庫投資、先行的な研究開発、宣伝広告のような広い意味での投資は営業CFの減少として計算される。

③FCFE(Free Cash Flow for Equity)

FCFにはFCFE(Free Cash Flow for Equity)と呼ばれる株主に帰属するフリーキャッシュフローもあります。

「FCFE=当期純利益+減価償却費-非事業用資産を含めた資本的支出・運転資本の増減-負債の返済+新規借入額」

で計算することができます。

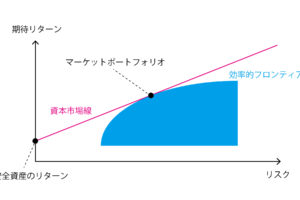

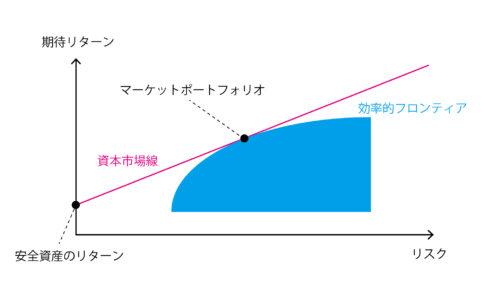

FCFEはエクイティ・キャッシュフロー方という価値評価方法で使われる分子で、株主資本コストで割引くことでそのまま株主価値を求めます。割引率に株主資本コストを用いるのは株主に帰属するキャッシュフローだからです。FCFFが、事業に帰属するキャッシュフローで、最終的には債権者と株主に帰属したのに対して、FCFEの帰属先はEquityが示す通り株主のみです。

負債の返済や新規の借入などを計算に盛り込むため、FCFFを用いたエンタプライズDCF法よりも扱いが難しくあまり使用はされません。銀行などの金融機関を評価する際に使われる方法になります。

同じ前提条件の下では、適切に処理すればどの方法で行っても株主価値は同じ値になるはずです。

コメントを残す